This post is also available in:

English (英语)

在新加坡设立家族办公室的指南

众所周知,新加坡是亚洲领先的金融商业中心之一。事实上,新加坡的名声不仅在亚洲很响亮,还在全球知名。多年来,许多投资者进军新加坡并持续继续这样做,尤其是在新加坡设立家族办公室。

什么是家族办公室?

在新加坡,大约有两百家单一家族办公室 (Single Family Offices, SFO),而且近年来家族办公室的数量不断增加。《新加坡证券及期货法》并未定义“单一家族办公室”一词,但根据新加坡金融管理局(MAS)的说法,“家族办公室通常是指那些代表某个家族或为家族管理资产的组织,同时也是完全由同一家族的成员拥有或管理。”

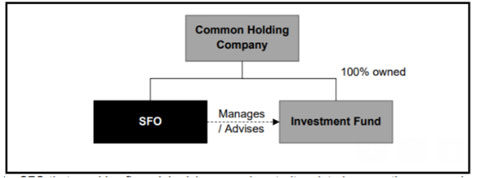

以下是典型的家族办公室结构:

单一家族办公室通常会执行各种任务,以协助管理家族资产。单一家族办公室通常聘请值得信赖的顾问和投资专家组成的小型团队,团队还会外聘在金融、税务和法律方面的专业人士进行财富规划和运营指导,在新加坡创造间接就业机会。报税、管理家庭投资和整合家庭账目都是家族办公室所涉及的一些活动。这就是典型家族办公室的一般结构。

单一家族办公室通常聘请财务顾问、投资分析师、法律和税务专家来帮助进行财富规划和运营。单一家族办公室还会参与其他项目,例如账目管理、税务申报和合规事宜、管理慈善机构、家庭治理和生活方式管理、风险管理以及财富和继任计划。此外,家族办公室还负责管理投资、相关的财务和行政活动。

为什么选择在新加坡设立家族办公室?

新加坡还以稳定的政府和亲商环境而闻名,成为许多希望在全球管理其资产和利益的高净值家庭的首选地。新加坡有多家当地和世界私人银行、投资银行和其他金融服务提供商,因此被认为是东南亚最著名的金融中心之一。亚洲也是高净值人士(HNWI)人口增长最快的国家之一,导致其财富高度集中。

在新加坡设立家族办公室的激励措施

新加坡的公司税率被公认是最全球最佳之一,可能您会认为其税务制度深具竞争力。来自新加坡或汇入新加坡的收入,需缴纳的公司税税率是17%。

新加坡还有广泛的避免双重被征税条约网络,可以从源头上最大限度地减少对某些类型的收入和收益征税。资本收益在新加坡无需被征税,而且一些例外情况进一步也限制了税基。此外,已缴纳某些外国税款并在总体税率至少是15%的地区支付了的外国股息,对于在新加坡的企业居民纳税人是免股息税的。新加坡公司支付的股息也无需缴纳额外税款。

为了吸引更多投资者在新加坡设立家族办公室,政府制定了一项计划,包括税收激励计划,以鼓励家族办公室的成立。这些基金计划由家族办公室管理,几乎所有投资利润都免征新加坡所得税。

有关豁免分为三类:

- 增强型基金税务激励计划(所得税法令(ITA)第 13X条文)

- 境内基金税收优惠计划(所得税法令(ITA)第 13R 条文)

- 全球投资者计划家族办公室选项(GIP – FO Principals profile)

让我们仔细看看这些激励计划是如何运作的。根据新加坡所得税法,新加坡金融管理局(MAS)管理 13R 和 13X 计划 (SITA)。

- 13R 计划旨在让有关者在新加坡更容易注册基金并吸引非新加坡投资者的资金。

- 13X 计划旨在为新加坡基金提供更多投资授权方面的选择。新加坡居民的投资不受13X 计划之下的任何限制或财务处罚。

13R计划的主要特点

13R计划的一些关键特点:

- 基金居民必须是新加坡的税务居民

- 持有CMS基金管理执照的新加坡基金经理

- 资产管理规模 (AUM) 每年至少要有 20 万新元的业务支出

- 需要金融管理局(MAS)的批准

- 不能100%归新加坡人所有

- 没有限制基金规模

- 需要向投资者提交年度报告

- 需要向 新加坡税务局(IRAS)提交年度纳税申报表

- 可申请1份就业准证 (EP)

13X 方案主要特点

13X方案的一些关键特性:

- 对基金居民没有限制

- 持有CMS基金管理执照的新加坡基金经理

- 对投资者没有限制

- 至少5000 万新元的资产管理规模

- 一年至少20万新元的本地业务支出

- 无需报告

- 需要获取金融管理局(MAS)的批准

- 可申请3份就业准证 (EP)

新加坡的法律和税务环境令到新加坡成为设立单一家族办公室的理想地点。13R和13X计划已被指定为金融管理局(MAS)新的可变动资本公司 (VCCs) 计划的一部分,这是一家结构灵活的投资基金公司,旨在将新加坡定位为区域居籍中心。

有关新加坡家族办公室的税务制度优势

无论是否新加坡居民、在新加坡境内或境外,家族办公室都可享受税务优惠,其中包括:

- 全球投资者计划(GIP) – 这是一项永久居留计划,向符合条件的全球投资者授予新加坡永久居民 (PR) 身份。新的或现有的新加坡单一家族办公室(SFO)里至少要投资250 万新元,资产管理规模超过 2 亿新元,并承诺五年锁定期,即符合资格。获得永久居民身份后,单一家族办公室可以持家属准证将配偶和子女带到新加坡。

- 新加坡居民基金计划 – 这是根据所得税法令第13R条文设立的,如果每年在全球业务支出上花费至少200,000 新元,则该新加坡家族办公室管理的基金所投资的收入可以免税。

- 增强型基金免税计划 – 是根据所得税法令第13X条文设立,需投资至少5000万新元的基金,并至少三名投资专业人士参与,并在新加坡的年度业务支出为200,000新元。符合13R 和13X计划资格的申请人如果向雇主提供解决方案,也将获得新加坡工作许可。如果税收激励计划在 2024 年 12 月 31 日之前获得批准,13R 和 13X 基金将获得终身福利。在 13R 和 13X 计划下,可变动资本公司 (VCC) 结构对于单一家族办公室(SFO)来说可能是有利可图的选择,因为伞式投资不会需要大量纳税申报,而且可变动资本公司(VCC)股东登记处不对外公开,为投资者提供了隐私。

我有资格参加这些计划吗?

另一方面,根据13R和13X获得税务优惠的资格是根据具体情况而定。金融管理局(MAS) 需要特定资料,其中包括:

家族办公室的活动:

- 由家族办公室管理其资产的家族资料

- 家族办公室股东和董事的姓名

- 受益人以及家族办公室与投资基金工具之间的关系

为什么您需要协助以在新加坡设立家族办公室?

在家族办公室运作之前和运作期间,可能会出现各种行政义务,会有很多你没有考虑过的细节,例如为家族办公室开设银行户口、准备年度纳税申报,以及履行其他监管报告职责,包括共同报告标准 (CRS) 和外国户口税收合规法案 (FATCA),这些事务只是其中的几个例子。

3E 会计拥有相关合作伙伴,可帮助您申请13R或13X税务优惠,并协助客户处理可能需要做的任何行政文书工作。

您需要达到的监管要求

尽管基金管理公司必须获得金融管理局(MAS)的许可,但是《证券和期货法》(第 289 章)与《财务顾问法》(第110章)让从事基金管理和财务咨询活动的单一家族办公室(SFO )可以免除许可证。例如,如果单一家族办公室(SFO)的形成是:

(a) 为其关联业务管理资金的公司,或

(b) 向其关联公司提供财务咨询服务的公司,则可能免受许可证要求。

换言之,从事此类受监管活动的单一家族办公室(SFO)无需向金融管理局(MAS)获取执照。此外,如果单一家族办公室(SFO )不完全符合规定的限制,金融管理局表示可以考虑逐案给予豁免。

想在新加坡设立家族办公室?

我们会为您建议最能支持家族办公室的近期和长期目标的结构,但是在这之前,我们将与您探讨相关要求和目的。我们将详细讲解有关的法规和基本资讯,让您可以根据需求,达到最佳结构,做出明智的决定。我们的服务包括:

- 根据家族办公室的最佳结构进行咨询

- 监管要求咨询

- 协助税务规划、移民事宜

- 成立家族办公室公司

- 协助获得税务优惠并与适当的政府机构打交道

- 家族办公室管理服务的转让定价分析

作为综合家族办公室结构的一部分,我们还贡献其他相关行业的知识。